【節税対策にピッタリ!?】タワマン投資って儲かるの??

豪華な設備と圧倒的な存在感と眺望の良さ。タワーマンションは、いつの時代も私たちの心を魅了し、憧れの的です。

そんなタワーマンションですが、投資対象としても超優良であるのをご存知でしょうか。

今回は、投資対象としてのタワーマンションについて少し勉強してみましょう。

Contents

タワーマンションとは?

実のところ、タワーマンションについての明確な定義はありません。

しかし、高層建築物に関して色々と調べていると、建築基準法では高さに関する基準があり、高さ60m以上の建物を『超高層建築物』と定義することが多く、一般的に20階前後の高さに該当します。ですので、20階以上ある住居用の高層建築物を一般的にタワーマンションと呼ぶようです。

当然、建築基準法の審査も一層厳しいものになり、安全性なども厳しいチェックが入ります。超高層建築物になると、国土交通大臣の認定を受けることが義務付けられたり、100m以上(階数にして33階前後以上)の建物になると、災害や地震などの緊急時に備えて、ヘリポートの設置が義務付けられたりしています。

タワーマンションに住むメリット

メリットはやはり眺望の良さです。特に、都心部のマンションは窓から見下ろす夜景がとても鮮やかで、とても雰囲気がいいです。

また、ブランドなどによっては設備や施設も非常に豪華で、とても優雅な雰囲気になりますね。多くの人の憧れなのではないでしょうか。

実需としてのタワーマンションを考えている場合は低層階がいいですし、それであれば、低層マンションを選択肢に入れてもいいのではないかと思います。

ただ、投資対象として目を向けた場合、少々状況は異なってきます。

投資対象としてのタワーマンション

タワーマンションを投資対象として考えた場合、少々事情が異なってきます。

投資としてのタワーマンションは高層階が激アツです。どうして高層階なのでしょうか。。。「さっき住むなら低層階がいいって言ったじゃん」といった声が聞こえてきそうですが、投資対象としての目線で解説していきます。

固定資産税が変わらない

マンションを購入した場合の税金について着目します。マンションを購入した場合の固定資産税については、階数が上がることによる評価に変化はありません。あくまで計算方法の見直しです。

固定資産税は土地の面積と建物の資産価値によって評価されますが、固定資産税平成29年度の法改正によって、階層による不公平感をなくすために、1階上がる毎に約0.25%税額があがるよう調整が入りました。それでも、金額としては微々たるもので、不公平感は依然として解消されていないのが実情です。

また、平成29年度以前に売買契約した物件や中古物件については対象外となっているため、中古物件や既に契約済の物件については対象外となっています。

高層階ならではのプレミア

タワーマンションの高層階、最上階は非常に人気があります。これは、固定資産税の観点から見たお得感に加えて、高層階ならではのプレミアや相場感の曖昧さによって投資としては非常に旨みがあるのです。

事実、多くのタワーマンションは中古相場の方が高く、市場に流通しています。

また、価格が落ちにくく投資対象としてはとても魅力的です。最上階にあるようなペントハウスでは、延べ床面積の割に固定資産税が割安ですし、特別ない仕様ということもあり即売物件です。

このように、高層階の部屋は非常に人気があり手に入りにくいですが、チャンスがあればぜひ入手したいところです。

相続税対策としても魅力

タワーマンションへの投資は相続税対策としてもよく利用されています。

一般的なマンションと比べて、資産価値が落ちにくい点と土地評価額を多くの世帯で割るため、税金を安く抑えることができる点も魅力です。

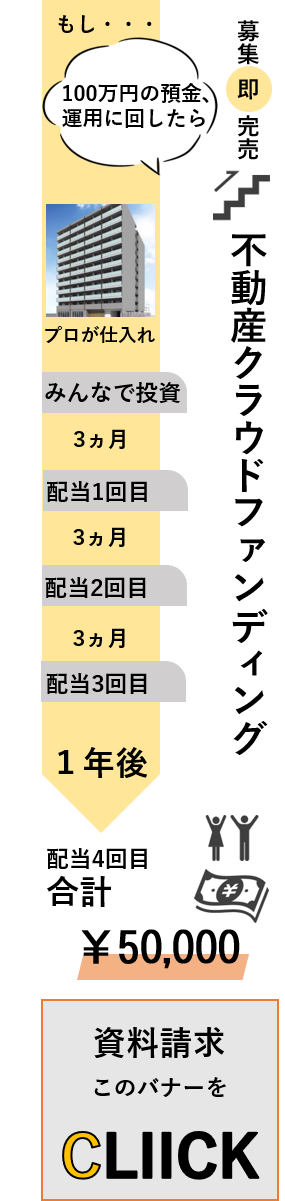

ファンド案件でのタワマンは要チェック

最近では、不特法関連でのタワーマンション投資案件も散見されています。投資の世界に絶対はありませんが、これまでお伝えしたことを総合的に考えると非常に魅力的なオプションになりますね。

全体的に同じことが言えるのですが、世帯数が多く、上に伸びるマンションは税金の観点から見た場合も割安になる傾向が強く、そのあたりに着目して検討するのはとても面白いのではないでしょうか。

税制は改正されたが、依然として協力なオプションである

平成29年に税制は改正されてしまいましたが、依然として投資対象としては魅力的なオプションを多く抱えています。

以前に購入された物件や中古物件については税制改正の影響はなく、これまでと変わりません。

今後も引き続き、投資対象としてのタワーマンションには注目していきたいと考えています。