不動産投資のローンが通りやすい条件とは?ローンが通りやすい人の属性とは?

目まぐるしく変わる金融情勢によって、不動産投資におけるローンを取り巻く環境は日々変化しています。

不動産投資のローンをめぐっては、ちょっとした細工をかけて、金融機関を騙し現金を引っ張ってくるような問題が数年前にもあり、現在は、やや厳しい目で審査が行われているようです。

今回は、不動産投資のローンが通りやすい条件とローンが通りやすい人の属性についてお伝えします。

なお、これからお伝えするような条件に合致したとしても、最終的な判断は金融機関の審査部がおこないます。当記事は、不動産投資ローンの審査を保証するものではありませんので、予めご了承下さい。

Contents

不動産投資のローンが通りやすい条件とは

一般的に不動産投資のローン審査が通りやすい条件は以下の通りになります。

これは、不動産投資ローンの申込者の部分と購入する収益不動産の状況によってきます。不動産投資ローンを住宅ローンの審査基準で考えてしまう人がいますが、審査項目や性質は全く異なるものになることを理解しておきましょう。

条件1:勤務先の年収の高さと勤続年数の長さ

ローンの貸付額は、原則年収の○○倍というような一定の基準があります。

この基準をもとに考えると、年収が高さに比例して借り入れ可能額が大きくなる可能性を秘めています。

また、年収に関しても、直近一年間で突発的に増えているのではなく、過去数年間に渡り安定的に高水準の収入を得ているなどの安定性も審査の項目です。

勤務先から発行される源泉徴収票や確定申告の書類などを3年分用意するなどしておくとよいでしょう。

条件2:収益不動産のパフォーマンスが高い

個人の属性と同時に、購入する収益不動産のパフォーマンスも査定されます。

築年数、立地、賃料相場、利回りなど多角的な視点で購入する物件を評価します。

レントロールという不動産の賃貸借条件を一覧にした表があるのですが、そこの内容も細かくみられます。

例えば、満室稼働している収益不動産ではあるものの、レントロールを細かくチェックすると、同じ苗字の人が複数世帯あったり、契約日が複数同じであたり、契約日が新しいのにも関わらず、賃料が他と比べて高いような契約がされているかどうかなど、細かくチェックします。

金融機関にもよりますが、いくら収益性の高い物件だとしても、建物の耐用年数以上の期間の融資は出さないのが原則です。

これは、ローンの担保にする不動産が耐用年数以上の評価価値を出すことができないからです。

条件3:自己資金が準備できていること(自己資金の比率が高い)

自己資金の多さは、ローンを借りる上で最も重要な要素だというのが私の持論です。

極論ですが、物件購入価格と同額以上の自己資金があれば、それは即ち返済能力の証明にもなります。

これまでお伝えしてきた勤務先の収入や物件の収益性については、現時点での話であって将来的に同じ条件が保証されているわけではありませんよね。

会社の業績が急に下がったり、収入が下がったり、リストラにあう可能性も100%ないとは言い切れません。

しかし、自己資金に関しては、その資金を持っているということなので100%保証されるわけです。

やはり、キャッシュを持っているということは、金融機関の視点で判断した場合は。とてつもなく大きなアドバンテージになるということを知っておきましょう。

不動産投資のローンが通りやすい人の社会属性とは

不動産投資ローンも人の属性によって可否の判断がされます。これは、いわゆる『社会属性』と呼ばれるものですが、金融機関が大好きな社会属性の人たちがいるという事を知っておくと非常に面白いと思います。

どういった属性の人が不動産投資のローンを通しやすいのかを見ていきましょう。

公務員

『公務員最強説』はここでも健在です。

やはり、国や地方のために働いている公務員の方は、安定感が抜群だという評価を得ています。この点については異論を唱える人はいないでしょう。

さらに、一般的なイメージですが、公務員の方は非常に手堅く派手な生活はしていない印象があります。世間でいう”お堅いイメージ”の人物像を体現していて、金融機関の人の目にもそう映っているのでしょう。

大手企業(上場企業のサラリーマン)

こちらも、金融機関の評価が高い属性です。

普通に考えれば分かる話ですが、上場企業や大手企業はそう簡単に倒産するようなことはありません。

そこに勤務する社員は、急に職を失うようなこともありませんし、賃金が未払いになるようなことも考えられません。

最終的には、一人ひとりの資産状況を見るわけですが、勤務先で足切りを食らうことがない層になります。

士業やドクター

弁護士や公認会計士、税理士などの士業や医者や歯医者などのドクターも評価が高い属性です。

特に、ひと昔前では、士業の資格があるだけで人生安泰と言われていました。今も、その名残が残っているのでしょう。

最近では少しずつではありますが、士業やドクターであるというだけで無条件で融資が下りるようなことはなくなりました。

特に上であげた中だと、税理士や弁護士は、その人の能力によって収入がピンキリの状態です。

ドクターについても、開業の歯科医は厳しいと言われています。これは、マーケット的に飽和状態にあるためだと推測しますが、いずれにしても、開業系の有資格者は、事業の状況によって評価は2極化すると思われます。

番外編:地主や資産家

地域の地主や資産家に関しては、別格の地位にあります。

これらの属性の方は、地元の銀行とも長年の付き合いや実績もありますので、別枠として評価されています。

担保になるような、土地や建物もたくさんありますし、取引銀行には口座も開設していますので、資産状況も把握できています。

そういった意味で、ローンの審査スピードも圧倒的に早いものと思われます。

社会属性も大切になるが資産状況や預貯金の有無が重要視される

不動産投資のローンが通りやすい、通りにくい、人物や属性が金融期間内の内部ルールとしてあるのは、間違いなさそうです。

上記でお伝えした属性に該当しない人もいらっしゃると思いますが、心配ご無用です。

自信を持って不動産投資のローン審査に望むために必要なことは、とにかく自己資金を分厚くすることです。

自己資金に勝る、評価基準はないと言っても過言ではありません。

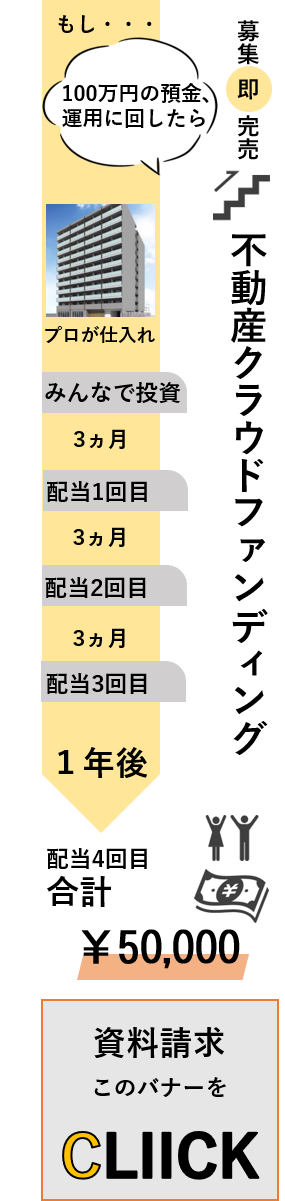

そのためには、貯金をコツコツするということも大切ですが、不動産投資以外の投資活動に関しても積極的に行い、資産運用をしながら頃合いを見計らっていきましょう。

まずは、始めることが大切なのです。