J-REITは安全で高利回りな投資だ!そう考えているあなたは一度読んで下さい。

日本では、J-REITへの投資が非常に人気です。その理由は、大きく2つあります。

- 市場に出回っているため比較的簡単に出資できるという点。

- その分配率が高いと言われている点。

このあたりがJ-REITが人気である理由です。

手軽に投資できて分配率が高いと言われているJ-REITですが、そこには大きな落とし穴があるため、注意が必要です。

手軽さと高分配率で人気のJ-REIT

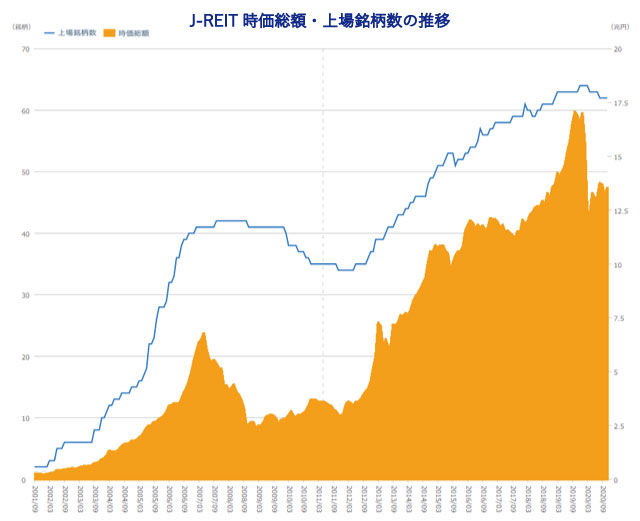

J-REAT(日本版不動産投資信託)の市場規模は、時価総額で13.55兆円、上場銘柄で62銘柄(2020年9月現在)となっています。

分配金利回りは平均4.4%です。当然、預金金利よりも高いですし、国債と比較しても高いです、比較対象とされる現物不動産投資と比べても、この規模の不動産ではなかなか出せる数字ではありません。

これにより、手軽にできる不動産投資としてのJ-REATが多くの人の注目を集めています。

J-REITの価格について

私たちは、証券取引所を通じて『投資証券』と呼ばれる、企業の株式に相当する証券に投資します。その証券の価格は、投資家の需要と供給のバランスによって決まります。

J-REITは一般株式と同じように証券会社を通じて購入することができます。

以下の画像は、J-REIT時価総額ランキング10の現在の価格です。J-REITは、売買単位が『1』になりますので、現在地がそのまま売買価格になります。*株の場合は100株単位。

J-REITは上場銘柄になりますので、価格も刻々と変化します。相場の決まり方や売買方式についても上場株式と同じです。

J-REITの分配金の仕組み

J-REITの分配の仕組みについても少しおさらいしておきましょう。

J-REITの決算が行われる際に投資家に対して支払われるお金を『分配金』といいます。これは株式投資の配当に該当するものだと思って下さい。

その銘柄の多くは、決算を年2回行います。先程、”決算が行われる際に支払われるお金を分配金”だとお伝えしました。決算が年二回行われるということは、分配金も年2回行われるということです。(年1回のJ-REITもあります)

分配金の仕組みは少し特殊で、収益の90%超を分配するなどの一定条件を満たせば、実質的に法人税がかからず、「内部留保」もないので、収益がそのまま分配金として支払われます。

通常の法人(株式会社など)の場合、会社の所得に対して、法人税がかかりますし、「内部留保」も差し引かれ、その残りを配当の原資とします。

通常法人と比べてJ-REATの場合は、分配金を出しやすい金融商品であることが頷けると思います。

東証J-REIT指数をチェックすると・・・

J-REITのチャートを見てみましょう。

これは、2020年の一年間の指数をチャートに表したものです。J-REITは数多くあるため、チャートをチェックする場合は、『指数』を見るのがいいと思います。

この『東証J-REIT指数』は東証に上場する全てのREITの時価総額の加重平均を指します。短期的なチャートを見る限り、2020年3月頃に大きく下落して、その後横ばいになっているという展開です。

日本でREITを買っている人の多くは、『配当利回りの高さ』です。前述しましたが、J-REITの平均分配金利回りは4.4%です。悪くはない数字ですが、相対的に他の投資商品と比べると、極端に高い数字ではありません。

REIT指数を見ると、コロナショックで約50%下落しました。分配金が受け取れるとはいえ、この下落は非常にリスクの高いものであると判断せざるをえません。

当然、含み損も非常に大きな金額になるため、余程の好材料がない限り、価格が上がれば利益確定売りで下落するということを繰り返すことになるでしょう。

同じように大きなリスクを伴うと言われる株式投資でさえ、日経平均株価が下がったのは30%程度です。データ上ですが、短期間で50%も値下がりするような商品は『安全な投資』とはとても言えないと思います。

利回りが倍の9%でも、買うのに躊躇してしまうレベルの話だと思います。

日銀も資金投入しているとはいえ・・・

J-REITに関しては、アベノミクスの金融緩和政策の一つとして日銀が購入しているという事実が過剰に切り抜かれ”追い風”になっています。

確かに、日銀が保有している残高は、5000億円以上になります。そして、買入限度額を年間900億円から1800億円に倍増しました。ただし、これはあくまで買入限度額にすぎません。実際に購入した金額は、2019年では528億円と900億円にも満たしていません。

確かに、限度額は倍増されていますが、実際に購入された金額には大きな乖離があることに目を反らしてはいけません。ここには注意が必要です。

J-REITの市場を見ると、時価総額が13兆円です。日銀が実際に購入されているとされている500億円~600億円という数字は、全体の3.8%~4.6%で決して大きなインパクトを持たないことがお分かりいただけるでしょう。

昨今のJ-REITブームは、日銀によるマーケティング戦略の色が先行している気がしてなりません。私たちは、『データや事実を多角的に判断しながら投資の意思決定をしなければならない』ということを改めて考えさせられるいい例だと思います。

J-REITと比較される不特法への投資

不動産特定共同事業をしていると、しばしばJ-REATとの比較をされることがありますが、本質は全く異なります。

共通点は不動産への投資に興味がある

J-REATを検討している投資家も、不動産特定共同事業への出資を検討している投資家にも共通していることは『自己資金の範囲内で不動産投資をしてみたい』『不動産関連への投資に興味がある』『不動産への投資は比較的安全である』といった理由が根底にあると考えられます。

先程にもお伝えした通りですが、J-REATへの投資はタイミングを誤ると、大きな含み損を抱えてしまうことになります。また、マクロ経済の動向によって、価格が大きく動く点もリスクです。このようなリスクに対して、分配金の利回り平均は4.4%で、大きいわけではありません。

私は、このような点から考えても、”不動産特定共同事業の商品へ出資をした方が、安定した投資が実現できるのではないか”と考えています。

価格の変動によって得られる利益は原則ありません。ただ、相場の変動による利益を求めるような投資であれば、出来高も大きい株式投資の方が魅力的だと思うのです。

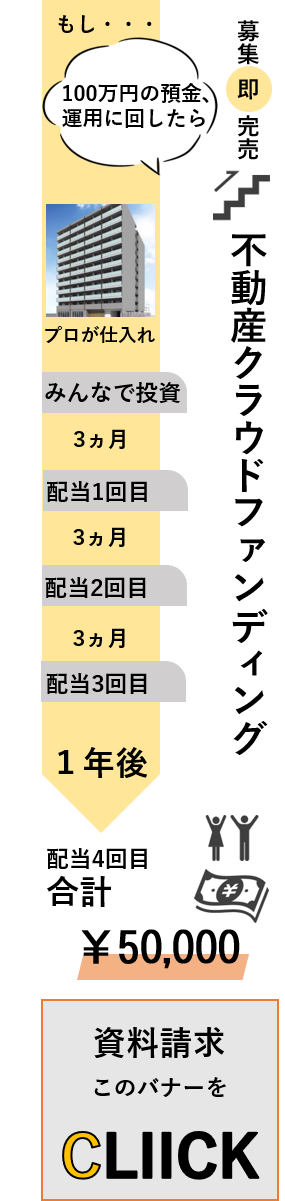

最低投資金額について

J-REITと不動産小口化商品(不特法商品)の最低購入金額にはどのような違いがあるのでしょうか。

簡単な表に纏めてみました。

| 時価総額上位5銘柄 | 最低購入金額 | 分配利回り |

|---|---|---|

| 日本ビルファンド投資法人 | 598,000円 | 3.70% |

| ジャパンリアルエステイト投資法人 | 596,000円 | 3.68% |

| 日本プロロジスリート投資法人 | 322,000円 | 2.95% |

| GLP投資法人 | 162,000円 | 3.49% |

| 野村不動産マスターファンド投資法人 | 147,000円 | 4.61% |

| 不動産小口化商品 | 最低購入金額 | 配当利回り |

|---|---|---|

| トモタク1号ファンド | 100,000円/口(3口以上) | 6% |

| トモタク2号ファンド | 100,000円/口(5口以上) | 5% |

上の表がJ-REAT、下の表が不動産小口化商品についての詳細です。

トモタクファンドの場合は、家賃収入が配当の原資になっていて、元本については不動産の評価額がベースになります。

元本の保全姓を高めるために、『優先劣後出資』を採用していて、10%~20%程度がサービス提供者の劣後出資になります。さらに、配当の確実性を高めるために、『マスターリース契約』を採用しているため、空室による家賃未回収リスクをゼロにすることができます。

配当金も年4回振り込まれるのが一般的で平均して5%前後の配当が出されるケースが多いです。(*当社の場合は、まだ2つの商品しか発売していませんが、平均で5.5%の配当を実現しています)

不動産特定共同事業については、まだまだ後発のサービスにつき、あらゆる面で成熟しきっていない部分も多いですが、情報収集に熱心で感度の高い投資家からの参入が目立っているようです。

不動産特定共同事業トモタクへのご相談はこちら