【20代から始める資産運用】トモタクへの投資で手堅く長期的な資産運用を目指そう!

先が見えず不確定要素が多い世の中を、力強く生き抜いていくためには、今まで通りの生き方では、難しくなってきました。

あなたの未来をより明るく活気のあるものにしていくためには、資産運用は必要不可欠です。

今回は20代の社会人の皆さまが不特法投資を通じて、どのような資産運用をしていくべきかを提言していきます。

Contents

複利の”マジック”について考えてみる

あなたは、複利計算を実際にしたことはありますか。

複利と言えば『雪だるま式』にお金が増えていくイメージができると思いますが、実際に計算式をご紹介しながら説明していきたいと思います。

単利と複利の違い

複利計のシュミレーションをしていく前に、単利と複利の違いについて解説していきます。頭ではわかっているけど、実際に運用したり計算をしてみないと分からない部分も有ると思いますので、ぜひ一緒に手を動かしてみてください。

前提条件として、28歳の会社員であるAさんが、100万円の元金を年利5%で30年の間、単利と複利でそれぞれ運用することを想定していきます。

まず「単利法」とは、元金だけに利息が発生する計算式になります。

元金が100万円、年利5%の場合、1年目に受け取る利息は5万円ということになります。

単利の場合は、元本が増えることはありませんので、利息は常に一定の金額だということがお分かりいただけるのではないでしょうか。資産の増加は毎年5万円ずつ緩やかに伸びていきます。

単利の計算式は非常にシンプルです。

元本+(元本×利息率×運用期間)

単利の運用期間終了後の資産合計額の算出方法

実際の収支シュミレーションを表にまとめてみました。

最終的に、Aさんが57歳の時点で、28歳のときに投資した100万円は250万円になっているのです。35年間で150万円増えた計算になります。

単利の場合は、元本が増えることはありませんので、利息は常に一定の金額だということがお分かりいただけるのではないでしょうか。資産の増加は毎年5万円ずつ緩やかに伸びていきます。

続いて、「複利法」についてです。

複利法とは、毎年利子を元金に繰り込む運用方式です。

元金が100万円、年利5%の場合、1年目に受け取る利息は5万円になります。ここまでは、単利運用と同じなのですが、違いは2年目以降に表れてきます。

複利法の場合、毎年発生する利子を元金に繰り入れるとお伝えしました。1年目の利息が2年目の元本に組み込まれ、2年目の利息が3年目の元本に組み込まれ、3年目の利息が4年目の元本に組み込まれてゆきます。

すると、凄いことが起きます。

下の図をご確認下さい。

28歳のときに出資した元本の100万円が、57歳時点で約432万円にまで膨れ上がるのです。これが複利効果ってやつです。

参考までに、同様の条件で出資金額だけを変えた場合のシュミレーションを映像にしてみました。もの凄い勢いで運用されていくのがお分かりいただけます。

複利効果を狙うのであれば、できるだけ早く運用に回すのが望ましいことがお分かりいただけるのではないでしょうか。

単利法での運用商品はよくないのか?

『複利』での運用の魅力やメリットをこれでもか、というくらい紹介してきました。これだと『単利法』による運用の商品には全く魅力を感じなくなってしまいます。。。

しかし、決してそんなことはありません。

『単利』による投資も、運用のしかた次第ではとても良い商品なのです。

まず、運用期間が短いという点はメリットとして考えられます。個人的な意見ですが、『単利法』の運用商品で長期投資をするメリットはありません。長期投資なら複利に投資した方がいいですからね。

運用期間が短いということは、元本の流動性が高いということになります。

スグには必要ないが、”もしかしたら必要になるかもしれないお金”を『単利法』の商品に回してもいいでしょう。

単利の商品には、運用期間が短く精神的にも安心して大きな元本を投入しやすいのではないでしょうか。ですので、短期的に大きな利息を得ることも可能なのです。

運用期間は、1年~3年程度が主力になります。ですので例えば、「10年単位の投資だと出資できない300万円も、1年単位の投資なら出資できる」ということはよくある話です。

単利で得た配当を再投資することで増やす

長期の『複利法』で運用する商品については、原則的に途中解約ができない商品が多いです。厳密にはできるのですが、解約手数料や返戻金の還付率が悪く、結果的に損をしてしまうことが多くあります。

ですので、長期的な運用を考える場合は、それなりに慎重になる必要があるでしょう。

時代の移り変わりとともに、投資の世界でも新たな商品が出てきます。投資を始めることでその見識を深め、新たな投資先に興味を持つこともあるでしょう。

そういった時に、投資で得た利息を新たな投資先の元本として有効活用する方法を推奨します。

例えば、単利法による商品で運用期間3年、利息5%の商品に元本500万円で運用した場合、3年間で得る配当の合計額は75万円です。

一つの提案として、この75万円を株式投資に回してみてはどうでしょうか?

最近のニュースでみましたが、投資の神様と崇められている、ウォーレン・パフェット氏は日本の総合商社系の株に注目して投資をしたようです。ちなみに、私個人的にはメガバンク系がいいのではないかと思っています。

どちらもPBRは大きく1倍を割り込んでいて、配当利回りも3%~5%前後あります。長期的な運用としては面白いと思います。(注)あくまで個人の主観であり、投資効果を保証するものではありませんので、参考程度にしていただればと思います。

20代からはじめる不特法投資

資産運用は、可能な限り若いうちからスタートすることが望ましいです。

若いうちからお金に上手に働いてもらうことで、やがて大きな結果につながるのです。

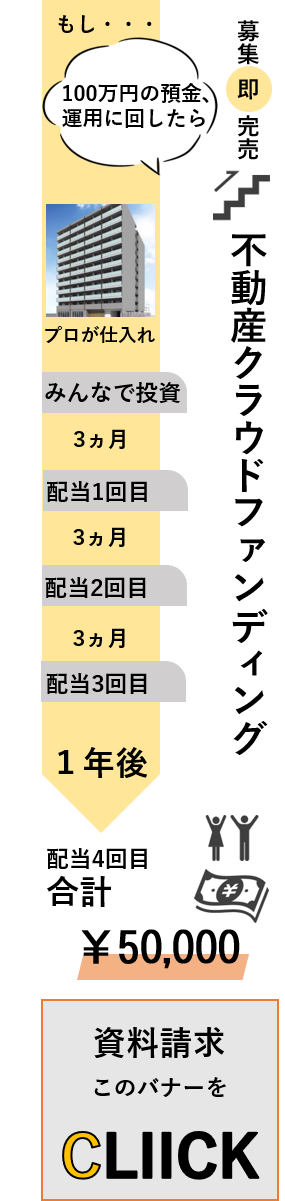

私たちイーダブルジーが展開する、不動産特定共同事業の『トモタク』が提供する、トモタク1号ファンドについてご紹介しましょう。

トモタク1号ファンドは、運用期間1年、予定分配率6%の商品になります。

運用期間が1年と短期間ですので、向こう一年間使う予定がない預貯金などを投資に回してみるのはアリだと思います。これは何度もお伝えしてきましたが、普通預金の金利は0.001%になります。

仮に100万円を普通預金に預けていても、利息は1,000円です。しかし、トモタク1号ファンドにシュッした場合は、一年後の予定分配額は60,000円です。

どちらが効率的な運用をできるかは一目瞭然ですね。

もちろん、『出資者の元本の保全性を高めるための取り組み』や『配当の確実性を高めるような取り組み』をおこなっています。

詳しくは、トモタクのメリットや特徴が記載されているページ『トモタクのしくみ』をぜひご覧ください。

トモタクで得た配当を上手に活用しよう

トモタク1号ファンドは”ローリスク・ミドルリターン”の投資商品です。運用期間も比較的短めに設定しているので、配当を上手に獲得して、次の運用に活用しましょう。

トモタクで得た配当を、2号以降のトモタクファンドや他社の投資商品に回すことで、あなたの資産運用に”いい循環”が発生するでしょう。

欲しいものを購入する

もちろん、あなたの欲しいものを購入するための資金にしてみるのもいいと思います。

ブランド物のバッグやオシャレな腕時計、友人とも旅行費用に充当してもいいと思います。お金を生まないものは投資で得た資金で購入することができれば、もうあなたは立派な投資家と言えるでしょう。

貯金を切り崩して、これらの物事にお金を費やしてしまうと、いつまでたってもお金は増えません。

20代であるあなたは、できる限り投資資金を貯めて増やすことに注力することをオススメします。

私もこの事実に「あと10年早く気がつけばよかった・・・」と後悔しながらこの記事を書かせていただきました。