【はじめての資産運用】目的に応じた投資先を選択して正しい投資を実現しよう!!

投資をする人にその目的を聞くと、返ってくる答えは二つです。資産総額を増やしたい、生活費(娯楽・余暇含む)に使いたい。このように考える方は全体の9割以上だと思います。

投資をする理由を明確にして、それに向かって行動することが大きな違いにつながります。これから投資を始める方は、投資をする目的について考えてみて下さい。

投資経験のあり・なしは大きな違い

これまでも『まず投資に飛び込むことが大切だ』と言ってきました。

投資経験があるのとないのでは、投資に対する心理的なハードルが全く変わってきます。一度でも投資をしたことがある人は、次の投資に対してもスピーディーな決断ができますしリスクに対しても必要以上に恐れることはなくなります。

たかが一回の経験ですが、その経験の有無には大きな違いがあるのです。

明確な目的こそが成果に違いを生む

投資をする目的がはっきりしている人とそうでない人には大きな意識の違いがあり、それによる成果も大きく変わってきます。

投資であなたは何がしたいのか

投資の経験を積むということも”いい投資”をするためにはとても大切な要素です。ただここではもう一歩踏み込んで考えていきましょう。

あなたは投資で何を実現したいですか?

投資を始める前に”目標を設定”しましょう。

- 資産総額を増やしたい

- 生活補助の資金がほしい

- 開業資金を作りたい

- 余暇や趣味に使うお金がほしい

- 投資でFIREしたい

何のために投資をするのかを明確にすることはとても有効なことだと思います。

数年後の資産状況をシュミレーション

投資をすることで、数年後のあなたの資産状況はよくなる可能性を秘めています。

例えば、老後の生活を見据えて”資産総額を増やしたい”あなたは、投資を継続することで、資産が運用されるのですから、資産が増えている可能性が高いです。

例えば、預貯金500万円を年利5%の商品に複利で5年間運用した場合、5年後には6,381,408円になっている計算になります。利息で1,381,408円を増える予定です。

この結果は、普通に考えれば投資として大成功でしょう。ただ、あなたの目標は5年間で1,381,408円増やすことだったのでしょうか。この点がハッキリしないと成功なの失敗なのかは判断できません。

もしかしたら、5年間で資産を700万円まで増やしたかったかもしれませんよね。目標が曖昧だと判断のしようがないのです。

資産形成をしたいのか生活資金を確保したいのか

どのようなお金を作りたいのかについても考えることは、非常に大切です。

例えば、”資産総額をとにかく増やしたい”人の場合は、それに適した商品を選択する必要があります。長期に渡って複利で運用できるような金融商品や成長株、アクティブファンドへの投資にチャレンジしてもよいでしょう。

配当よりも投資先の成長による価値の上昇によって資産総額を高めるような投資が適しています。

一方で、”資産運用によって生活そのものを楽にしたい”と考えている場合は、定期的な配当を得ることを意識した投資が望ましいです。

例えば、不動産投資や高配当の金融商品、不動産小口化商品もその中の一つになります。

判断はできる限りシンプルに

特に、これから投資をする方は以下のようにシンプルに考えます。

『資産形成』に重きをおくか、『資産運用』に重きをおくかで判断しましょう

資産形成に重きをおく場合は、あなたの総資産を増やすことに注力します。資産運用に重きをおく場合は、配当を増やすことに注力していきます。

これは、投資スタート時の年齢や収入によっても変わりますので、自分自身のライフスタイルに照らし合わせて考えてみて下さい。

資産形成に重きをおく

資産形成に重きをおく場合、とにかく総資産を増やすことに注力します。この場合、専門的な知識が求められる分野への投資が必要だと個人的には思っています。

私が思うに、『キャピタルゲイン狙いの不動産投資』と『成長株への投資』がこれに該当します。ただし、不動産投資に関しては、相当の資金力が求められますので、これから投資を始める方にはあまりお勧めできません。

一方、成長株への投資については、証券会社の口座を開設すれば、誰でも簡単に始めることができます。

特に注目すべきは、米国成長株です。ここでは詳細は割愛しますが、『S&P500インデックス投資』やその指数の大部分をけん引しているGAFAMへの個別投資なんかは魅力的だと思います。

なお、楽天、SBI、三菱UFJのeMAXIS Slimを利用すれば、つみたてNISAを利用することができます。投資信託とつみたてNISAの組み合わせは、米国株投資の鉄板ですので、活用しない手はありません。

資産運用に重きをおく

資産運用に重きをおく場合はシンプルです。

含み益や含み損などを気にすることなく、配当収入を増やすことに注力します。

つまり、株式投資を例に考えると、100万円で購入した企業の株価が80万円になろうが、120万円になろうが売却するまでは気にせず、投資による配当を増やすことに注力します。

この場合、投資利回りの良い商品や、高配当の株に対して投資することを意識しましょう。国内の株であれば、JTなんかが有名ですね。2020年12月3日現在、配当利回り7.18%です。

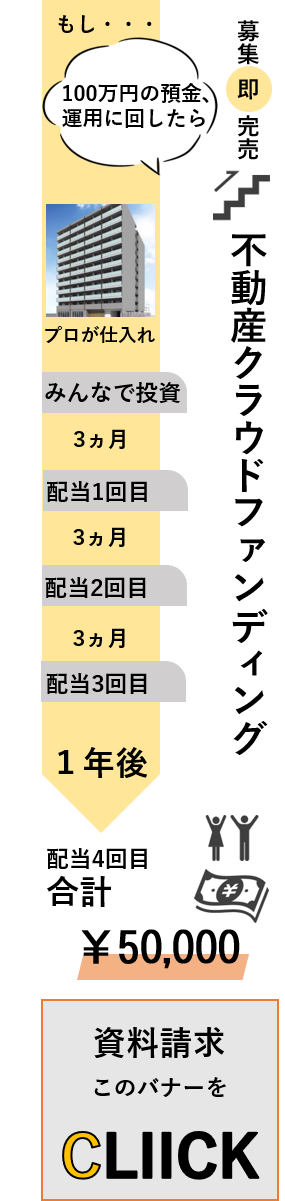

さらに最近では、不動産会社の不動産特定共同事業への参入が目立ち、多くの不動産小口化商品が発売されています。当然、競争原理が働きますので、利回りの高い好条件の商品が多く出ています。

各業者の動向を逐一チェックしても面白いと思います。比較的低リスクで、ミドルリターンの高利回り商品が発売されていますのでチェックしてみて下さい。

複利の力をフル活用する

最後に『複利』についてお話をしたいと思います。

これまでの話は『利益の先取り』か『利益の積み上げ』のいずれかの話をしてきました。

投資をするにあたり、絶対に外せないポイントがあります。それが『複利の力』です。

資産運用に重きをおく人は配当を増やすことに注力するとお伝えしましたが、あなたが増やした配当金を再投資に回すことができるのであれば、それはものすごい効果を生みだし、資産状況は全く異なるものになってくるのです。

冒頭に、「預貯金500万円を年利5%の商品に複利で5年間運用した場合、5年後には6,381,408円になっている計算になります」とお伝えしました。10年後はどうなっているでしょうか。

元金の500万円が8,144,473円になっています。

20年後はどうでしょう。13,266,489円です。利息で元金以上の金額を生み出していることが分かります。これが『複利の力』なのです。

つまり、資産形成に重きをおきながらも、資産運用で配当を増やす、そしてその配当を再投資することで複利の効果を発揮することができるということです。

そんな都合のいい投資商品はなかなかないとお考えのあなたは、私たちが運営している不動産小口化商品をぜひチェックして下さい。

年4回の配当と様々な出資者保護の施策、6%前後の利回りは、まさにローリスク・ミドルリターンの資産運用です。

トモタクの不動産小口化商品を上手に活用することで、効率のいい投資にぜひチャレンジしてみてはいかがでしょうか。